[아이뉴스24 박은경 기자] 총부채원리금상환비율(DSR)을 적용받지 않는 정책대출과 전세대출이 가계대출을 팽창시킨 주요 원인으로 지목됐다.

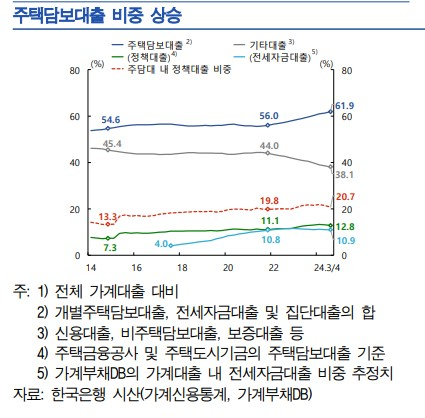

24일 한국은행이 발표한 금융안정보고서에서 "주택담보대출 비중 확대는 자체 주담대뿐 아니라 DSR 규제가 적용되지 않고 상대적으로 낮은 금리로 공급하는 정책대출과 전세자금대출의 증가가 영향을 미쳤다"고 평가했다.

실제로 3분기에 주택담보대출에서 정책대출 비중은 20.7%로 집계됐다. 지난 2022년(19.8%)보다 늘었다. 전체 가계대출에서 전세대출이 차지하는 비중도 10.9%로 꾸준히 상승하고 있다.

문제는 팽창한 부채를 감당하지 못하는 차주가 늘고 있단 것이다. 가계의 대출상환리스크를 점검한 결과 충격이 발생했을 때 차입 가구의 연체율은 2026년까지 4.1%까지 상승하는 것으로 나타났다. 충격이 심각해지면 연체율은 5.1%까지 오를 것으로 예상됐다.

저소득층은 부채의존도가 높아 소비가 제약될 우려도 있다. 게다가 60세 이상 차주 비중도 20%로 지난 2021년 말(18.5%)보다 높아 소비를 제약하는 요인이다.

기준금리 인하와 달리 대출 금리는 상승했다는 점도 차주의 상환 부담을 키우는 요소다. 10월 이후 은행의 신규 취급액 기준 대출 금리는 0.02%포인트(p) 증가했다. 그간 기준금리 인하 이후 평균 0.20%p 이상 하락한 것과 상반된다.

은행들이 포트폴리오 관리를 위해 가산금리를 인상한 데다 대출 금리에 선반영된 영향이다. 다만 잔액 기준 대출금리는 가계대출 0.37%p, 기업대출 0.46%p씩 하락했다.

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기